マンションの売却損を取り返す方法とは?忘れちゃいけない確定申告

マンションを売却すれば、損失(譲渡損失)が出る可能性があります。

実際にお金が無くなるわけではありませんが、マンションの売却代金が、購入したときの価格を下回ってしまえば、実質損をしていることになるのです。

ただ、マンション売却時の譲渡損失は、確定申告をすることでいくらか取り返すことができます。

それが、

特定のマイホームの譲渡損失の損益通算及び繰越控除の特例

という2つの特例です。

マンション売却の譲渡損失とは

譲渡損失とは、マンションの購入価格と購入・売却にかかった費用を足した額よりも安い金額でしか売却できなかったときの差額のことです。

ただし、マンション(建物)は時間の経過とともに価値が下がっていく資産なので、それに相当する金額は購入価格から差し引かなければなりません。

時間の経過とともに下がっていく価値のことを減価償却費、それに相当する金額を減価償却費相当額と言います。

減価償却費相当額は、国が定めた建物の構造別耐用年数に呼応して決まっており、以下の計算式

で計算できます。

譲渡損失を計算するケーススタディ

10年前に購入した、購入価格3000万円、建物価格2000万円の鉄筋コンクリート造りのマンションを2000万円で売却した場合を例に、譲渡損失を計算してみましょう。

まずは減価償却費の計算です。

続いて購入にかかった費用(今回は仲介手数料のみとする)

売却にかかった費用(今回は仲介手数料のみとする)

つまり譲渡損失は、

確定申告をすればこの902万800円の一部が取り戻せるのです。

譲渡損失があったときの特例を受けるためには

「マイホームを買換えた場合の譲渡損失の損益通算及び繰越控除の特例」もしくは「特定のマイホームの譲渡損失の損益通算及び繰越控除の特例」を受けるためには条件があり、必ず確定申告をする必要があります。

適用要件と、確定申告の際の必要書類をまとめたので、参考にしてください。

| マイホームを買換えた場合の譲渡損失の損益通算及び繰越控除の特例 | 特定のマイホームの譲渡損失の損益通算及び繰越控除の特例 | |

|---|---|---|

| 適用条件 | ・所有期間5年と1日以上の国内にある自宅マンション (もしくは住まなくなってから3年目の12月31日までに売却した国内にあるマンション) ・過去3年間にその他の控除の特例を受けていないこと ・売却した相手が家族や親族、特別な関係の人物ではないこと |

|

| ・旧居を売却した年の前年1月1日~翌年12月31日 までに床面積50㎡以上の新居を取得すること | ・譲渡したマイホームの売買契約日の前日において そのマイホームに係る返済期間10年以上の 住宅ローンの残高があること | |

| ・新居を取得した翌年の12月31日までに 新居に住み始めること | ・マイホームの譲渡価格が 上記の住宅ローンを下回っていること | |

| ・新居を取得した翌年12月31日において 10年以上の住宅ローンが新居に残っていること | ||

| 確定申告に 必要な書類 |

・マイナンバーカード(カードがない場合は、マイナンバーを確認できる書類と身分証明書) ・申告書B(第一表、第二表) ・申告書第三表 ・登記簿謄本 ・購入、売却時の売買契約書 ・仲介手数料領収書 |

|

| 確定申告時 損益通算に 必要な書類 |

・「居住用財産の譲渡損失の金額の明細書(確定申告書付表)」 ・「居住用財産の譲渡損失の損益通算及び繰越控除の対象となる金額の計算書(租税特別措置法第41条の5用)」 ・登記事項証明書や売買契約書の写しなどで所有期間が5年を超えることや日本国内にあるものであることを明らかにするもの(現在居住していない場合でも) |

|

| ・新居の登記事項証明書や売買契約書の写しなどで 購入した年月日、家屋の床面積を明らかにするもの | ・「譲渡資産に係る住宅借入金等の残高証明書」 (売買契約日の前日のもの) |

|

| ・年末における新居の住宅借入金等の残高証明書 | ||

| ・確定申告書の提出の日までに買い換えた資産に 住んでいない場合には、その旨及び住まいとして使用 を開始する予定年月日その他の事項を記載したもの | ||

| 確定申告時 繰越控除に 必要な書類 |

・損益通算の適用を受けた年分について、一定の書類の添付がある期限内申告書を提出したこと ・損益通算の適用を受けた年分の翌年分から繰越控除を適用する年分まで連続して 確定申告書(損失申告用)を提出すること |

|

| ・確定申告書に年末における住宅借入金等の 残高証明書を添付すること。 | ||

マイホームを買換えた場合の譲渡損失の損益通算及び繰越控除の特例

新しい住居に住み替えるために、現在住んでいる自宅マンションを売却したときの譲渡損失に適用されるのが、「マイホームを買換えた場合の譲渡損失の損益通算及び繰越控除の特例」になります。

特例が適用されれば、所得金額の合計から譲渡損失額を控除し、税金の還付を受けることができます。

更に、控除しても残ってしまう譲渡損失額は、マンションを売却した年を含めた最大4年間繰越控除されます。

ただし、年間の合計所得金額が3000万円を超える年は控除されません(売却した年は3000万円を超えていても大丈夫です)。

ケーススタディ

譲渡損失が2000万円、1年の所得金額が500万円の場合で考えてみましょう。

売却した年の所得金額500万円から譲渡損失2000万円が控除され、納めていた税金が全額還付されます。

翌年も、所得金額500万円から残っている譲渡損失額1500万円が控除され、納めていた税金が全額還付されます。

更に翌年、翌々年まで繰越控除が適用され、今回のケースでは売却から4年間は所得にかかる税金が全て還付されることになります。

売却するマイホームの条件

売却するマイホームは、

所有期間が売却する年の1月1日時点で5年と1日以上

日本国内で所有している自宅マンション(もしくは住まなくなって3年目の12月31日までに売却しているマンション)

敷地面積500㎡以内501㎡以上の敷地に対応する金額は譲渡損失に適用されない

これらの条件をクリアしていなければなりません。

買い替え先の条件

「マイホームを買換えた場合の譲渡損失の損益通算及び繰越控除の特例」は新居を買い替えることが条件です

そして、買い替え先は、

返済期間10年以上の住宅ローンが残っていること

床面積50㎡以上の住宅

という条件をクリアしている必要があります。

その他の条件

その他にも、

過去3年以内にその他の控除の特例を受けていないこと

これらの条件をクリアしていなければ、特例が適用されません。

売却したマンションが適用条件をクリアできているかどうか、確認してみてください。

特定のマイホームの譲渡損失の損益通算及び繰越控除の特例

自宅マンションの売却価格が、住宅ローン残高に満たず、譲渡損失が出てしまった場合の住宅ローン残高と売却価格の差額に適用されるのが「特定のマイホームの譲渡損失の損益通算及び繰越控除の特例」です。

この特例では、所得金額の合計から、住宅ローン残債の額または譲渡損失を比較して低い方の金額が控除され、税金の還付を受けることができます。

「マイホームを買換えた場合の譲渡損失の損益通算及び繰越控除の特例」と同じく、マンションを売却した年を含めた最大4年間繰越控除されます。

「特定のマイホームの譲渡損失の損益通算及び繰越控除の特例」では、新居に買い替える必要がないので、自宅売却後は賃貸住宅に暮らすという方でも適用されます。

ただし、年間の合計所得金額が3000万円を超える年は控除されません(売却した年は3000万円を超えていても大丈夫です)。

売却するマイホームの条件

「特定のマイホームの譲渡損失の損益通算及び繰越控除の特例」が適用されるためには、

所有期間が売却する年の1月1日時点で5年と1日以上

日本国内で所有している自宅マンション(もしくは住まなくなって3年目の12月31日までに売却しているマンション)

売却時に返済期間10年以上の住宅ローン残高があること

売却価格が住宅ローン残高を下回っていること

という条件がクリアされていなければなりません。

その他の条件

その他にも、

親族他、親しい間柄の人物への売却ではないこと

過去3年以内にその他の控除の特例を受けていないこと

という条件が必須になります。

売却したマンションが、特例を受けられるかどうか、確認しておいてください。

マンションを売却したら必ず確定申告を

マンションを売却して利益が合った場合は、不動産譲渡所得税を納めるために確定申告をしなければなりません。

不動産譲渡所得税は、その他の所得税とは分けられる分離課税のため、確定申告をして納付する必要があるからです。

そして損失が合った場合も、確定申告をして損失を取り戻さなければなりません。

マンションを売却したときは、必ず確定申告を行うようにしてください。

確定申告の3ステップ

確定申告の前に、必要な申請書類を揃えておきましょう。

確定申告は、マンションを売却した翌年の2月16日~3月15日までが期限です。

直前では税務署に人が殺到してしまうので、早め早めに準備をしておきましょう。

確定申告のためには、まず

②申告申込書の作成・提出を行い、

③還付金の受け取り

をしましょう。

確定申告のステップその①必要書類の準備

確定申告を行うために、まずは必要な書類をそろえましょう。

不動産を譲渡したときの確定申告で還付金を受け取るためには、

・申告書B(第一表、第二表)

・申告書第三表

・居住用財産の譲渡損失の金額明細書

・登記簿謄本

・購入、売却時の売買契約書

・仲介手数料領収書

を用意しておきましょう。

確定申告のステップその②申告申込書の作成・提出

確定申告の申告申込書は、インターネット上で作成する方法と手書きで作成する方法の2つがあります。

インターネット上で作成する場合、書類を税務署まで取りに行かずとも自宅で作成することができます。

国税庁が管理する確定申告書等作成コーナーから作成しましょう。

サイト内の手引きに従って入力していけば、カンタンに作成が可能です。

インターネット上で作成した申込書は、印刷して郵送するか、e-TAX(イータックス)を使って送信します。

ただし、e-TAXを利用するためには初期登録やソフトのダウンロードが必要になります。

手書きで作成する場合は、お近くの税務署で申込書をもらい、記載例を参考に記入していきます。

記入に関して困ったときは税務署に電話してみましょう。

また、確定申告無料相談会なども開催されているので要チェックです。

手書きの申込書の場合は、税務署に直接持ち込むか、郵送することになります。

余裕があるのなら、直接持ち込んで担当の方のチェックを受けながら作成してください。

不備なく作成できるのでおすすめです。

申告期間である2月と3月、前月の1月は税務署が込み合うので、年が明ける前に相談しに行くといいでしょう。

国税庁のこちらのページ【平成29年分譲渡所得の申告のしかた(記載例)】が分かりやすく解説してくれていますのでチェックしておいてください。

確定申告のステップその③還付金の受け取り

申込書を作成し税務署への提出が完了すれば、還付手続きを行います。

還付金の受け取りは、

ゆうちょ銀行または郵便局の窓口にて直接受け取る

どちらかを選ぶことができます。

マンション売却で損をしないための方法

一般的なマンションは、時間と共に価値が下がっていく資産であるために、譲渡損失を出さずに売却するのは困難であると言えます。

しかし、マンションの売却価格は売り手と買い手が合意した価格で決まるため、高く買いたいと希望してくれる買主と出会うことができれば、損失を抑えて売却することが可能です。

そのためにも、買主との間を仲介してくれる不動産会社選びが重要です。

アナタのマンションを高く売ってくれる=高く買ってくれる買主を見つけてくれる不動産会社を選んで、売却を成功させましょう。

不動産一括査定サイトを賢く利用すればマンションは高く売れる

不動産会社選びで失敗しないためには、複数の不動産会社を比較することです。

不動産会社はどこも同じというわけはなく、得意不得意があるものなのです。

マンションを高く売りたいのに、一戸建て住宅の売却を得意としている業者を選んでも仕方がありません。

複数の不動産会社に査定を依頼して、査定価格を比較すれば、どこの業者に依頼すればいいかが明確になります。

それを手助けしてくれるのが不動産一括査定サイトです。

提携不動産会社数1600社以上!累計利用者数1000万人以上!『イエウール』

『イエウール』は2014年から運用を開始した、新興の不動産一括査定サイトです。

その成長スピードはすさまじく、わずか3年あまりで累計利用者数は1000万人を突破、掲載不動産会社数も1600社以上に達するなど一括査定サイトの急先鋒です。

ラインでやり取りするように査定依頼ができるので、依頼するのに必要な時間は1分あれば十分です。

提携不動産会社数が圧倒的に多く、アナタにあった不動産会社を早く見つけることができるでしょう。

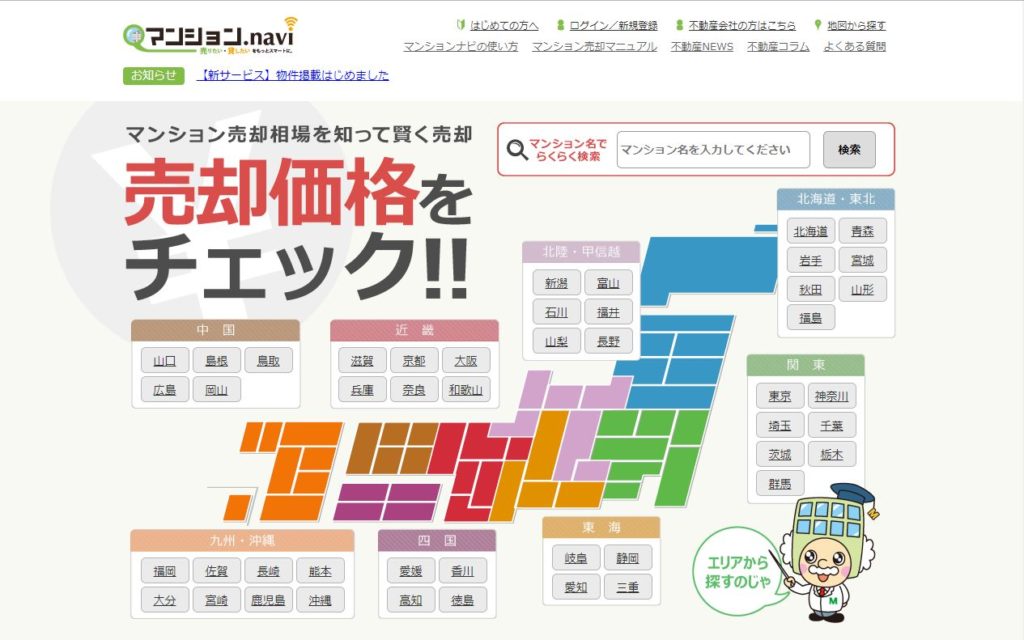

マンション売却はお手の物!賃貸査定もお任せあれ『マンション.navi』

『マンション.navi 』

『マンション.navi』のメリットは、とにかくマンションの売却に特化していること、マンションの売却と賃貸を同時に査定してもらえることです。

その他のサイトでも、売却査定と賃貸査定をそれぞれ別個にできるところはありますが、同時に最大9社まで(売却6社+賃貸3社)依頼できるのはかなり効率的です。

また、マンション売却経験者の生の声が聴ける「リアルボイス」というコンテンツもあり、実際に売却に入る前に、貴重な体験談を知ることができます。

相場価格がすぐに調べられる「マンションのWEB相場価格」も備わっており、売主へのサポートも充実しています。

不動産一括査定サイトは、どれだけ多くの不動産会社に査定依頼をしても無料で利用できます。

そもそも、査定を依頼されても、不動産会社は費用を請求できないからです。

売り手と買い手を仲介する不動産会社が得られる報酬は、売却が成功したときに得られる仲介手数料のみです。

“自宅に不動産会社が来るのは…”という方でも、物件情報と売主の情報を入力するだけで査定してもらえる机上査定があるで、まずはそちらだけでも試してみてください。

↓詳しい利用方法はコチラで解説しています↓

まとめ:マンション売却の損失は確定申告で取り戻す!

マンションを売却したとき、購入価格よりも安い金額になってしまったとしても、その差額の一部を取り戻すことができます。

それが、「マイホームを買換えた場合の譲渡損失の損益通算及び繰越控除の特例」と「特定のマイホームの譲渡損失の損益通算及び繰越控除の特例」です。

この特例を受けるためには、いくつか条件があります。

条件をクリアしているのであれば、確定申告をすることでその他の所得に課せられた税金を還付してもらえます。

マンションを売却したときは、売却益があろうと売却損があろうと、必ず確定申告をするようにしてください。